Anfang 2020 habe ich selbst eine Sachwertpolice bei der Allianz für mich eingerichtet. Jetzt staunte ich nicht schlecht über die Wertentwicklung meiner Police von rund 20% im Jahr 2021. Wie funktionieren diese Sachwertpolicen?

Zentralbank, Realzins, Inflation

Sachwerte sind in Zeiten hoher Inflation sinnvoller denn je. Die Zentralbanken drucken fast unvermindert Geld und der Ukrainekrieg erzeugt weiteren Inflationsdruck durch steigende Rohstoffpreise.

Ergebnis sind stark negative Realrenditen für vermeintlich sichere Anlageklassen wie Cash oder Staatsanleihen. Die Realrendite ist definiert als die Nominalrendite minus Inflationsrate. Nehmen wir 5% Inflationsrate an (aktuell wohl deutlich höher). Bei Cash liegt die Realrendite dann bei minus 5%. Bei einer 10jährigen Bundesanleihe (knapp 1% Rendite) liegt die Realrendite bei minus 4%. Nach 10 Jahren verliert ein Vermögen ohne Zinseffekte also 40-50% Kaufkraft. Die „kleinen Leute“ ohne Vermögen oder entsprechendes Anlage-Know-How erleiden somit eine Art Enteignung durch die Hintertür.

Inzwischen spürt jeder die Inflation am eigenen Leibe – sei es beim Tanken oder bei Lebensmitteln. Was tun, um weitere Kaufkraftverluste bei Geldanlage und Altersvorsorge zu vermeiden und echten Kaufkraftzuwachs zu erreichen?

Sachwerte für reale Kaufkraftzuwächse

Wie schon in meinem Beitrag zu Neujahr ist das Gebot der Stunde die Sachwertanlage.

Bei Sachwerten denken die meisten Menschen zunächst einmal an Immobilien. Leider sind die Kaufpreise so stark gestiegen, dass die Mietrenditen nach Instandhaltungskosten in guten Lagen wie München oder Stuttgart nur noch 1-2% betragen. Auch hier drohen also inzwischen Realwertverluste.

Andere Anlageklassen wie Aktien oder Rohstoffe gehören natürlich auch zu sinnvollen Geldanlagestrategien.

Die alternative Sachwertanlage des Marktführers Allianz

Ich habe mich also dieser Tage über die Jahresperformance 2021 meiner Allianz Sachwertpolice von rund 20% gefreut. Hier investiert die Allianz das Kapital in sogenannte alternative Sachwertanlagen, die sonst nicht für Privatanleger verfügbar sind, sondern nur für große Investoren auf individueller Verhandlungsbasis. Hier geht es also nicht um börsengehandelte Wertpapiere, die man über jede Bank kaufen kann, sondern um sonst Privatanlegern nicht zugängliche Marktsegmente.

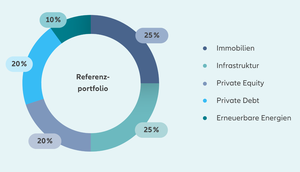

Aktuell teilt die Allianz ihr Sachwertportfolio ungefähr so auf:

Die Allianz erläutert die Investments wie folgt:

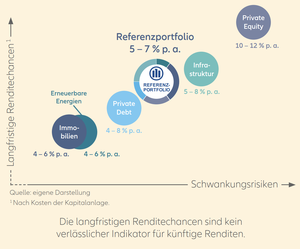

- Immobilien: attraktive Immobilen, Immobilienfonds, Immobilen Joint Ventures sowie Immobilien, die über Beteiligungsgesellschaften gehalten werden, beispielsweise große Gewerbeparks

- Infrastruktur: Verkehr, Versorgung und Telekommunikation. Dazu gehören beispielsweise komplette Autobahn- und Stromnetze.

- Private Equity: Beteiligungen an nicht börsennotierten Unternehmen erfolgen meist durch professionelle Beteiligungsgesellschaften, insbesondere über Private Equity-Fonds. Ziel der Kapitalbeteiligungen ist es, über den gewinnbringenden Verkauf der Beteiligungen vom Wertzuwachs des Unternehmens zu profitieren.

- Private Debt: Darlehen, Anleihen und ähnliche Fremdkapitalinstrumente, die hauptsächlich von institutionellen Anlegern wie Fonds und Versicherungsgesellschaften stammen, nicht jedoch von Banken. Durch Kombination verschiedener Kreditstrategien lassen sich mit der Anlageklasse Private Debt eine stabile Performance und attraktive überdurchschnittliche Renditen über alle Wirtschaftszyklen hinweg erzielen. Beispielsweise werden mittelständische Unternehmen weltweit mit Fremdkapital finanziert.

- Erneuerbare Energien: Projekte im Bereich Bioenergie, Geothermie, Wasserkraft, Meeresenergie, Sonnenenergie und Windenergie

Quelle und konkrete Investitionsbeispiele

Meine eigene Police und das erfreuliche Ergebnis 2021

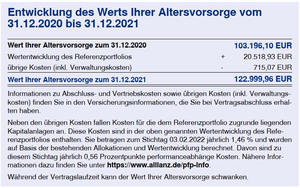

2021 hat sich das Portfolio besonders gut entwickelt. Rund 20% Wertsteigerung nach Kosten haben auch mir große Freude bereitet:

Quelle: Mein eigener Vertrag. Ich hatte hier Mitte 2020 100.000€ eingezahlt.

Natürlich ist nicht jedes Jahr von einer Wertsteigerung von 20% auszugehen. Auch Rücksetzer sind möglich. Die Allianz schätzt eine realistische, langfristige Entwicklung mit 5-7% ein. Somit besteht eine gute Chance, die Inflation mit der Rendite zu überholen und somit echten Kaufkraftzuwachs zu erreichen.

Sofortige Investition und jederzeitige Verfügbarkeit

Normalerweise sind nicht börsengehandelte Investitionen mit Hindernissen ausgestattet. Beim Einstieg wird das Geld erst über mehrere Jahre schrittweise abgerufen und der Ausstieg ist nicht oder nur mit hohen Abschlägen möglich.

Bei dem Produkt der Allianz profitiert das Kapital direkt ab dem nächsten Quartalsbeginn von der Wertentwicklung des Referenzportfolios. Zudem kann das Kapital jederzeit zum Quartalsende gekündigt und binnen 3 Monaten ausgezahlt werden. Dabei werden nur 50€ Gebühr abgezogen.

Sinnvoller Portfolio-Anteil und empfohlene Mindestlaufzeit

In einer gut gestreuten und langfristig ausgelegten Geldanlagestrategie kann das Sachwertportfolio je nach persönlichem Chancen/Risiko-Profil aus meiner Sicht 10-30% betragen. Ich unterstütze gerne bei einer zielführenden Diskussion dazu. Die Allianz akzeptiert Einzahlungen ab 10.000€.

Der zeitliche Anlagehorizont sollte deutlich länger als 10 Jahre sein, um bei Wertschwankungen entspannt zuschauen zu können. Das Produkt ist daher auch auf mindestens 12 Jahre Laufzeit konzipiert, also nach frühestens 12 Jahren in eine Rente verwandelbar. Die frühere Kündigungsmöglichkeit ist aber wie oben beschrieben auch zuvor gegeben.

Steuerliche Vorteile der Policenlösung

Anders als im Bankdepot findet in der Police keine laufende Besteuerung statt. Alle Nettoerträge werden voll reinvestiert und somit voll zinseszinswirksam. Erst bei Kündigung fällt Abgeltungsteuer von 25% auf den Gewinn an. Sind Sie bei Auszahlung mindestens 62 Jahre alt und der Vertrag ist schon mindestens 12 Jahre gelaufen, so wird bei Kündigung nur der halbe Gewinn besteuert. So steht es im Alterseinkünftegesetz.

Alternativ zur Auszahlung kann das Kapital in eine monatliche, garantierte Rente verwandelt werden. Dann bleiben bis zum Rentenbeginn angefallenen Gewinne steuerfrei und es findet nur eine geringe Pauschalbesteuerung von 5-10% der Rente statt (pauschale Ertragsanteilbesteuerung nach §22 Einkommensteuergesetz).

Wird nicht verrentet, so muss das Kapital spätestens mit Alter 85 ausgezahlt werden. Der Vertrag kann länger bestehen bleiben und auch steuerlich vorteilhaft vererbt werden, wenn z.B. eigene Kinder in der Police als rentenberechtigte Person benannt werden.

Günstige Konditionen

Es fallen einmalig 4% der Einzahlung an. Die Allianz berechnet für den „Policenmantel“ 0,75%. Bei der Wertentwicklung des Referenzportfolios werden interne Kosten abgezogen. Im obigen Beispiel haben diese 2021 1,46% betragen. Damit liegt das Produkt für diese spezielle Anlageklasse, zu der normalerweise nur Großinvestoren Zugang haben, fair im Markt. Auch deshalb hatte ich mich auch selbst entschieden, hier zu investieren. Um so mehr freue ich ich über die zuletzt so erfreuliche Wertentwicklung

Beratungswunsch?

Gerne erstelle ich ein Angebot mit allen Details. Ab 100.000€ können wir vergünstigte Konditionen ermöglichen.