…I’m melting awaaay – on this sunny daaay. So schön der altbekannte Song ist, so dramatisch ist der Kaufkraftverlust von Cash unter der Sonne der gnadenlos scheinenden „Inflations-Sonne“. Was können Sie tun, um den Kaufkraftverlust zu vermeiden oder sogar reale Kaufkraftgewinne bei der Geldanlage zu erzielen?

What ever it takes!

Lange ging es gut mit dem umbegrenzten Geldsegen der Zentralbanken. Mario Draghi von der EZB hatte das „What ever it takes“ ausgerufen und rund um den Erdball finanzieren seither Zentralbanken marode Staatshaushalte, indem Anleihen zu Preisen aufgekauft werden, die sonst kein rationaler Investor mehr bezahlen möchte. Das geschah hie und da auch mit Unternehmensanleihen. Diese Geldschwemme sollte nach Lehrbuch schon lange steigende Preise auslösen, denn die Geldmengenausweitung deutlich über das Wachstum der Wirtschaft hinaus sollte zu steigender Nachfrage bei gleichem Angebot und somit steigenden Preisen führen. Das stimmte zumindest bei Aktien und Immobilien. Dank Globalisierung war die Reserve an günstigen Rohstoffen und Arbeitskräften jedoch so hoch, dass die Preise in der Breite nicht stiegen, ja sogar in manchen Branchen fielen. Durch die Kaufprogramme der Zentralbanken sanken auch die Zinsen – teils sogar in den negativen Bereich. So gewöhnten sich Staaten und auch Unternehmen schnell an das billige Geld der Zentralbanken und hatten keinen Grund mehr, auf Effizienz zu achten – sie hingen wie ein Drogensüchtiger an der Nadel des billigen Geldes.

Gamechanger Corona und Ukraine-Krieg

Doch dann kam erst Corona und jetzt der Ukraine-Krieg. Plötzlich brachen internationale Lieferketten zusammen oder gerieten zumindest ins Stocken. Arbeitskräfte waren im Lockdown in andere Branchen abgewandert und mussten zu höheren Gehältern wieder angeworben werden, ja fehlen oft noch immer. Die vom billigen Geld schwerfällig gewordenen Staaten und Unternehmen wankten und mussten mit noch mehr billigem Zentralbankgeld am Leben erhalten werden.

Der Preisschock am Rohstoffmarkt durch den Ukraine-Krieg hatte einen wohl noch höheren Einfluss – vor allem auf die Energiepreise. Das traf auch noch zusammen mit dem Ende der Covid-Lockdowns. Menschen gingen wieder raus und wollten konsumieren – und trafen auf ein begrenztes Angebot. Die Preise stiegen.

Unternehmen bestellten Rohstoffe nach – sicherheitshalber gleich etwas mehr auf Vorrat – denn man erwartete weiter steigende Preise. So stiegen die Preise noch deutlicher als erwartet.

8-9% Inflation

Jeder bekam die Preissprünge bei Lebensmitteln und an der Tankstelle mit. In der Breite der offiziellen Warenkörbe stiegen die Preise gegenüber letztem Jahr um 8 bis 9%. Fast panisch trat die US-Zentralbank FED auf die Bremse und erhöhte den Zins mehrfach, zuletzt sogar in einem historisch großen Satz um 0,75%. Die EZB in Frankfurt würde das auch gerne tun, kann es aber mit Blick auf die stark verschuldeten schwächeren Mitgliedsstaaten nicht so beherzt tun, ohne die Euro-Zone zu gefährden. Sie operiert eher nach dem System Hoffnung – „Nächstes Jahr ist bestimmt alles wieder gut…“. Inzwischen macht die Angst vor einer Rezession die Runde, denn eine so massive Kaufkraftminderung bei den Verbrauchern führt unweigerlich zu Nachfragerückgängen. Zudem erhöhen sich im teureren Zinsumfeld die Finanzierungskosten der Unternehmen. Die Gewinnerwartungen vieler Unternehmen wurden an der Börse entsprechend radikal reduziert und so fielen die Aktienkurse in den vergangenen Wochen rasant.

Hohe Cash-Bestände in der Inflations-Sonne

Ich sehe immer wieder große Cash-Bestände bei Kunden, die für einen eventuellen Immobilienkauf, aus Mangel von guten Zinsanlagen bei gleichzeitiger Angst vor dem Aktienmarkt oder schlicht aus Zeitmangel nicht investiert wurden. Diese unverzinsten Cash-Bestände schmelzen jetzt wie Eis in der Sonne.

Selbst wenn der Ukraine-Konflikt bald entschärft und Corona endgültig Geschichte sein sollte, die Unternehmen neigen trotzdem zunehmend zur Deglobalisierung von Lieferketten nach den Erfahrungen mit Russland und China (erneute Covid-Lockdowns). Die Globalisierungsgewinne werden also auf längere Sicht nicht mehr in früherer Form preisdämpfend wirken. Zudem wird die Energiewende hin zu nachhaltigen Energieträgern und die Umstellung von Energielieferketten auf verlässliche Partner kostentreibend bleiben. Nehmen wir trotzdem statt aktuell 8-9% nur noch 5% Inflationsrate für die nächsten 10 Jahre an.

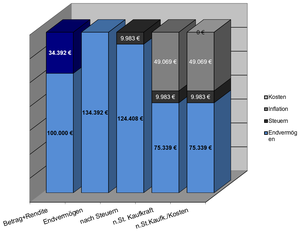

Was passiert dann mit der Kaufkraft einer „ordentlichen“ Geldanlage, die immerhin 3% Nominalrendite abwirft? Das wäre zum Beispiel ein Portfolio mit 30-50% Aktienquote oder auch eine Lebensversicherung älteren Semesters. Die Simulation unten habe ich mit meinem eigenen Zeit-Geld-Rendite-Rechner angefertigt.

25% Kaufkraftverlust binnen 10 Jahren trotz 3% Rendite

Die Simulation zeigt, dass nach Steuern und Inflation nur noch 75% der ursprünglichen Anlage übrig sind. Die Kaufkraft ist um 25% gemindert. Dabei wurde ein kostenfreies Produkt unterstellt, was natürlich meist nicht der Fall ist.

Zur Rendite verdammt

Die Schlussfolgerung liegt nahe. Wer sein Geld vor dem Schmelzen in der Inflations-Sonne bewahren möchte, ist zur Geldanlage mit hoher Rendite verdammt. Es kommt auf Anlagen mit hohem Sachwertanteil an. Dazu habe ich in den vergangenen Monaten etliche Beiträge verfasst:

Betriebs-, Basis-, Privatrente und Onlinebank: Welche Anlageform ist am effektivsten für die Rente?

Gutes Neues! Wohin mit dem Geld 2022? Ertragreich, effizient und einfach Anlegen